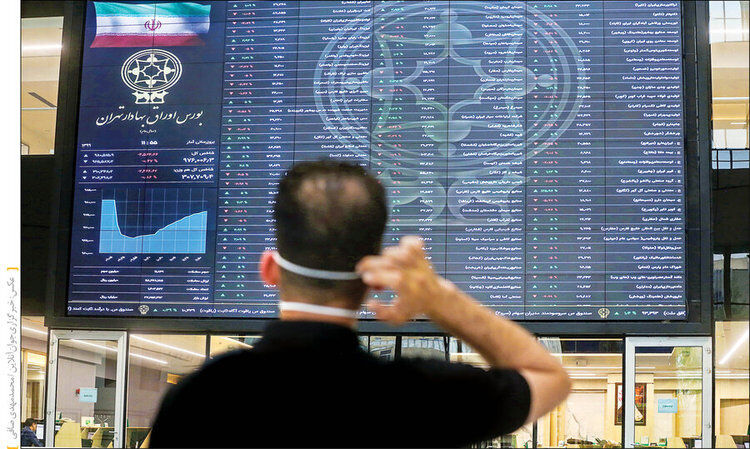

قدس آنلاین: در بورسهای دنیا یک زمان طلایی برای حمایت از بازار توسط شرکتهای حقوقی یا سهامداران عمده وجود دارد که حمایت در این بازه زمانی مانع ریزش سنگین بازار میشود، اما آنچه از سوی منتقدان بیان میشود این است که حقوقیها مالک ۷۰ درصد سهام بازار هستند که در زمان اصلاح بازار از بازگشت رشد بورس به نفع خود استفاده کردند و در روزهای صعودی اقدام به فروش و عرضه سهام خود کردند تا بدینصورت با خراب کردن دیوار اعتماد مردم هزینه جمع کردن بازار بیش از آنچه باید بالا برود.

در این میان سهامداران خُرد یا حقیقیها که از اول سال جاری به مدد تبلیغ و وعدههای حمایتی دولت و ارائه سهام شرکتهای مهمی چون شستا در بورس و نیز آزاد شدن سهام عدالت پس از ۱۴ سال، به سرمایهگذاری در بورس اقبال نشان داده بودند با کنار کشیدن حقوقیها و افت قابلملاحظه شاخص بورس، نقرهداغ شدند. حال پرسش این است آیا شیوههای نظارتی برای کنترل حقوقیها کافی است یا نه؟

**افت بورس با عرضه آبشاری حقوقیها

میلاد یزدانپور، تحلیلگر بازارسرمایه و مؤسس آکادمی رویال بورس، در گفتوگو با خبرنگار ما میگوید: از حوالی شاخص ۲ میلیون واحد افزایش عرضه بیش از حد حقوقیها وجود داشت، این موضوع برای معاملهگران و تحلیلگران بازارسرمایه قابل پیشبینی بود و عملاً هم میشد روی تابلو دید که حقوقیها به صورت آبشاری و نامحدود در حال عرضه هستند، اما نکتهای که در آن زمان وجود داشت این بود که دولت اعلام کرده بود که این افزایش عرضهها صرفاً به خاطر افزایش شاخص شناوری (میزان سهام شرکت که در اختیار افراد حقیقی است) و عمقدهی به بازارسرمایه هست که عملاً شرکتها حباب قیمتی نگیرند، اما با افت قابل ملاحظه شاخصها مردم پاسخ اعتمادشان را نگرفتند.

این مدرس بورس میافزاید: همیشه میگوییم که ماهیت بازارسرمایه سود و ضرر است، یعنی سه گام به جلو و دو گام به عقب، ولی با عرضههای بیش از حدی که صورت گرفت سرمایه مردم در حال آب شدن بود و خود دولت هم متوجه این موضوع شد. در حقیقت دخالت حقوقیها سبب شد تا در حالی که به صورت تورمی همه داراییهای شرکت رشد میکرد، قیمت سهام در بورس کاهش داشته باشد، در صورتی که حتی اگر آن شرکت تعطیل هم شده بود، تجهیزات، املاک و داراییهای آن به واسطه رشد دلار و تورم در حال رشد بود، این تناقض همان گرهای بود که حقوقیها به سود خودشان در بازار ایجاد کرده بودند.

**مدیریت بازار با صندوقهای بازارگردان

یزدانپور میگوید: جلسات متفاوتی با حقوقیها گذاشته شد، ولی نتیجهای نداشت تا به جایی رسید که دولت مجبور شد از صندوقهای بازارگردان برای مدیریت بازار استفاده کند. صندوقهای بازارگردان بخشی از سهام شرکتها را در اختیار دارند و در هنگامی که عرضهها در بازار زیاد است، اقدام به خرید میکنند تا هم افزایش تقاضا ایجاد شود و هم صفهای فروش متعادل شود. زمانی هم که صف خرید رشد میکند به همین شکل از قفل شدن بازار جلوگیری میکنند، در نهایت صندوقهای بازارگردان رکن اصلی بازار بورس یعنی نقدپذیری را مدیریت میکنند.

تحلیلگر بازارسرمایه تأکید میکند: در حال حاضر گروههای مختلف بورسی ملزم هستند صندوقهای بازارگردان متناسب با خودشان را داشته باشند، به محض اینکه خبر تخصیص صندوقهای بازارگردان به نمادهای گروه سیمانی منتشر شد، کل نمادهای گروه سیمانی به صف خرید نشستند و این نشان میدهد مردم تمایل دارند در بازارسرمایه باشند، ولی این اطمینان را هم داشته باشند که نقدشوندگی سهامشان به شکلی تضمین میشود. متأسفانه اکنون سهمهایی در بازار هست که ماههاست در صف فروش قفل شده و حقوقی نیز هیچ اقدامی برای جمع کردن این صفها انجام نمیدهد.

**بخش عمده سهام؛ در مالکیت حقوقیها

مؤسس آکادمی رویال بورس با تأکید بر اینکه بازارگردانها درصدی از سرمایه شرکت و حقوقیها را وارد بازار و خرید وفروش میکنند، ولی بازهم بخشی از سهام در مالکیت حقوقیهاست، میافزاید: هشداری که نایبرئیس مجلس به حقوقیها داد بر این نکته تأکید داشت که حقوقیها با قدرتی که از طریق مالکیت سهام در بازار دارند برای اخلال در نظام مالی استفاده نکنند، چون هر افزایش عرضهای از سوی آنها که موجب اصلاح قیمتها شود، سبب ترس بین سهامداران خرد میشود تا پول را از بورس به سمت بازارهای موازی هدایت کنند.

افزایش سهام شناور و پیشگیری از کد به کد

آنطور که یزدانپور میگوید موضوع مدیریت سهام شناور در بازارسرمایه از سوی نهادها، صندوقها و حقوقیها جدی گرفته نشده است، در صورتی که در بسیاری از بورسهای دنیا شرکتهایی که کمتر از ۲۵درصد سهام آنها، سهام شناور آزاد باشند، از فهرست شرکتهای بورسی حذف میشوند. این حذف به این دلیل صورت میگیرد که اگر مالکان شرکتی نمیخواهند حداقل ۲۵ درصد سهام آنها بین سرمایهگذاران توزیع شود دلیلی برای حضور آنها در بورس وجود ندارد. به گفته وی، اگر قرار باشد تمام سهام شرکتی در مالکیت خودش باشد این امکان وجود دارد که با کد به کد کردن و خرید و فروش صوری قیمت سهام را به نفع خودش بالا و پایین کند.

وی با تأکید بر اینکه مردم براساس اعتماد به دولت وارد بازارسرمایه شدند و گمان این بود که دولت قدرت کنترل حقوقیها را داشته باشد، میگوید: در حال حاضر نمیشود روی حقوقیها حساب کرد، شاید هنوز انتظارشان این است که شاید بشود برخی سهامها را با قیمت پایینتر خرید. با این حال پیشبینی میشود بازار در زمستان مثبت است و کسانی که با دید بلندمدت در این بازار حضور داشته و آموزشهای لازم را نیز دیده باشند از آن منتفع خواهند شد.

خرید حقیقیها بیش از ۲۰هزار میلیارد تومان

محمودرضا خواجهنصیری، نایبرئیس شرکت بورس تهران و مدیرعامل شرکت تأمین سرمایه تمدن نیز در گفت وگو با خبرنگار ما، از حمایت حقوقیها از بازار، میگوید: حقوقیها تقریباً بیش از ۲۰ هزار میلیارد تومان به صورت خالص از ۱۹ مرداد ماه تا ۵ مهرماه از حقیقیها سهام خریدند. به نظر میرسد فشار عرضه حقیقیها خیلی زیاد بوده که این میزان خرید هم پاسخگو نبوده است. به نظر میرسد سازمان بورس و وزارت اقتصاد به دنبال این هستند که این خرید حقوقیها تداوم پیدا کند.

وی میافزاید: هر شخص حقوقی در بازار خودش سهامدارانی دارد که افراد حقیقی هستند، با این حال اشخاص حقوقی باید در بازار به گونهای رفتار بکنند که حرکاتشان چه در سمت فروش و چه خرید جهتدهنده به بازار نباشد بلکه در مسیر بازار باشد و به صورتی باشد که به بازار لطمه نزد، ولی به این معنا هم نیست که حقوقی عرضه نکنند.

وی تصریح میکند: مسئله اساسی که باید به آن توجه کنید این است که از ابتدای سال ۹۹ آمار معاملات نشان میدهد بیش از ۸۰ درصد معاملات در سمت خرید و فروش دست اشخاص حقیقی بوده و فقط ۲۰ درصد این معاملات در سمت اشخاص حقوقی بوده است؛ بنابراین اشخاص حقوقی باید کارکرد خودشان را در ایجاد تعادل، توازن و حمایت در بازار داشته باشند، باید نکته اساسی یعنی اعتمادسازی و ایجاد اطمینان به سرمایهگذاران حقیقی را مدنظر داشته تا مثل گذشته در بازار مشارکت داشته باشند.

در چنین شرایطی بحث تشکیل مجمع سهامداران حقیقی از سوی یکی از نمایندگان مجلس شورای اسلامی به عنوان راهکاری برای پایان سلطه حقوقیها بر بازار سرمایه مطرح شده است. به گفته وی، در سال اخیر سهم سهامداران حقیقی از ارزش معاملات به صورت تصاعدی در حال افزایش است، اما آنها هیچ ابزار قانونی برای پیگیری حقوق خود نداشتند. در صورت تصویب این طرح سهامداران حقیقی دو نماینده در شورای عالی بورس خواهند داشت.

باید دید طبق آنچه حمید اسدی، حقوقدان بازارسرمایه به آن اشاره کرده است، هدف تشکیل مجمع سهامداران حقیقی چیست، آیا هدف صرفاً گنجاندن دو عضو حقیقی در شورای عالی بورس است یا حضور حداکثر سهامداران حقیقی در بازار سرمایه؟ اگر هدف این است که ساختار بازارسرمایه از حقوقیمحور، حقیقیمحور شود و برای اشخاص حقیقی در بازارسرمایه اختیاراتی قائل شویم، میتواند راهگشا باشد، اما اگر هدف فقط مشارکت حداقلی حقیقیهاست نیاز به قانون ندارد و بهتر است ابتدا چالشهای مهمتر اصلاح و برطرف شوند.

نظر شما